接待交際費として認められるのはどんな費用?接待交際費は経費扱いとなるの?など意外と知らない「接待交際費に関すること」ですが、接待交際費が経費と認められるには、いくつかの条件が有ります。接待交際費と間違えやすい費用、法人の接待交際費の損金不算入制度など、接待交際費について正しく理解し処理を行う事で、節税が期待できるのです。

事業者により「交際費、接待交際費、交際接待費」などいろいろな勘定科目名で扱われることが有りますが、当記事内では「接待交際費」として表記しています。

※接待交際費については、令和6年度税制改正によって以前と内容が一部変わっております。当ブログでは最新(2024年10月現在)の情報を載せておりますので、安心してお読みください。

1.接待交際費とは

接待交際費とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出する費用をいいます。

◆接待交際費の目的と相手先について

目 的: 事業の関係先・関係者との親睦を密にし、事業運営をスムーズに行えるようにすること

相手先: 事業に関係する次のような者であること

- 得意先や仕入先など、事業に関係する者(取引先)

- 事業に関係する自社の役員、従業員、株主等

- これから取引開始となるなど、近い将来事業に関係する者

接待交際費は、以上の目的と相手先の要件を満たすものとなりますので、家族や友人、事業に関係しない者との飲食費その他は、そもそも経費にすることができません。

また、「接待交際費」という勘定科目を使っていなかったとしても、この「税務上の交際費等」に該当する場合は、下記に記載する損金不算入の対象となります。

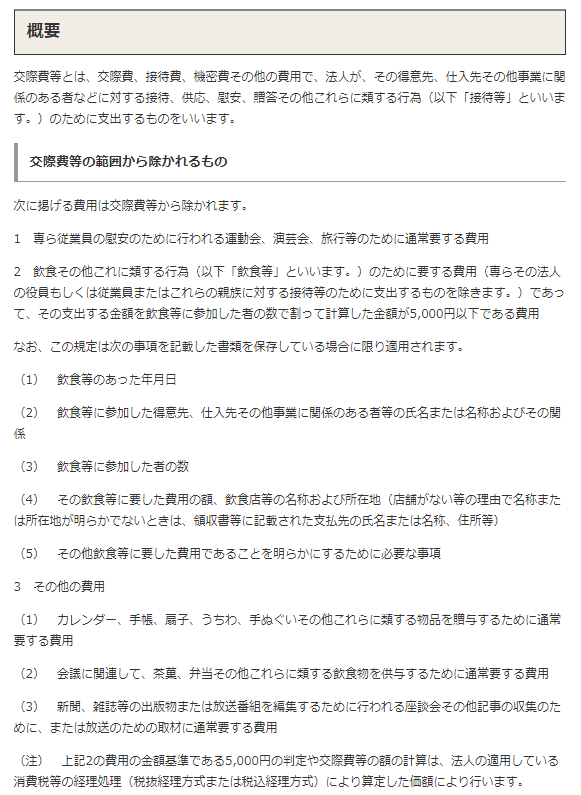

◆接待交際費の範囲について

国税庁のHPでは、交際費の範囲及び交際費から除かれる費用について下記のように記載されています。

引用:国税庁HPより

2.接待交際費の主な費用と間違えやすい費用

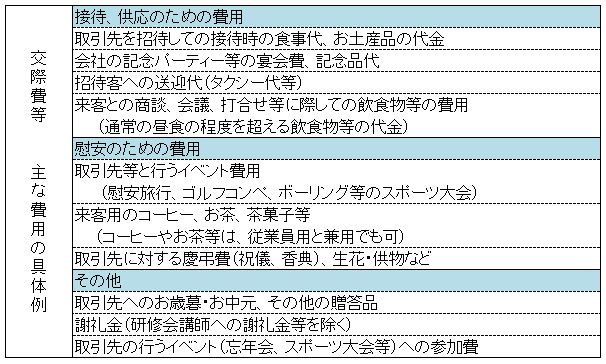

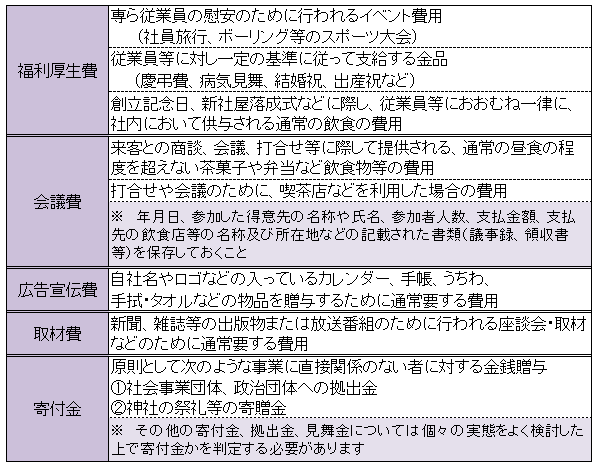

接待交際費の主な費用の具体例と、接待交際費と間違えやすい費用を表にすると下記の通りです。

<接待交際費となる主な費用>

<接待交際費と間違えやすい費用>

3.接待交際費の損金不算入制度とは

接待交際費がどのようなものかを説明してきましたが、税法上これら接待交際費の全てが損金となるわけでは有りません。接待交際費は「冗費(無駄な費用)を節約して企業の自己資本を充実し企業体質の強化を図る」という視点から、原則として損金不算入となります。しかし、中小法人については一定の配慮があり一定金額までは損金として認められてきました。

平成26年度税制改正により、法人の接待交際費の損金不算入制度に関する規定(措法61の4)が改正されました。この改正は「接待交際費は事業活動に不可欠な経費であり、接待交際費のための支出が消費の拡大へ通じ経済の活性化を図ることが可能である」との政策的背景により行われ、中小法人だけでなく大法人についても接待交際費の一部を損金算入とすることが認められることとなりました。

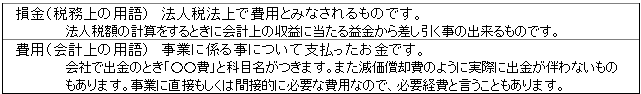

<参考>損金と費用には、次のような違いがあります。

◆資本金1億円超100億円以下の法人は、接待交際費の額のうち接待飲食費(注2)の額の50%に相当する金額までを損金の額に算入することができ、それを超える金額が損金不算入額となります。

※資本金100億円超の法人は全額損金不算入となります。

◆中小法人(注1)は、事業年度ごとにA)、B)のいずれかを選択することができます。ただし、確定申告書等、修正申告書又は更正請求書に定額控除限度額の計算を記載した法人税〈別表15〉の添付がある場合に限り適用することができます。

A) 接待飲食費(注2)の額の50%に相当する金額を超える部分の金額を損金不算入とする

B) 次の式で計算した定額控除限度額を超える部分を損金不算入とする

| 定額控除限度額= 800万円 × その事業年度の月数 ÷ 12 |

| (1月に満たない端数があるときは、これを1月とします) |

1年間(12ヶ月)事業を行っていたなら、接待交際費の年間800万円までの額について全額を損金に算入できることになります。

(注1)中小法人とは、事業年度終了の日における資本金の額又は出資金の額が1億円以下の法人をいい、普通法人のうち事業年度終了の日において資本金の額または出資金の額が5億円以上の法人などの一定の法人による完全支配関係がある子法人等を除きます

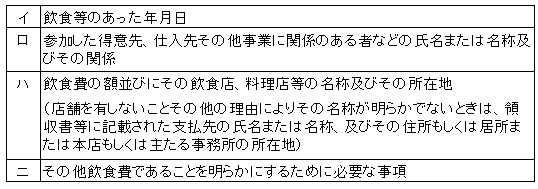

(注2)接待交際費のうち飲食その他これに類する行為のために要する費用(専らその法人の役員もしくは従業員又はこれらの親族に対する接待等のための支出は除きます)で、帳簿書類に飲食費であることについて所定の事項が記載されているもの

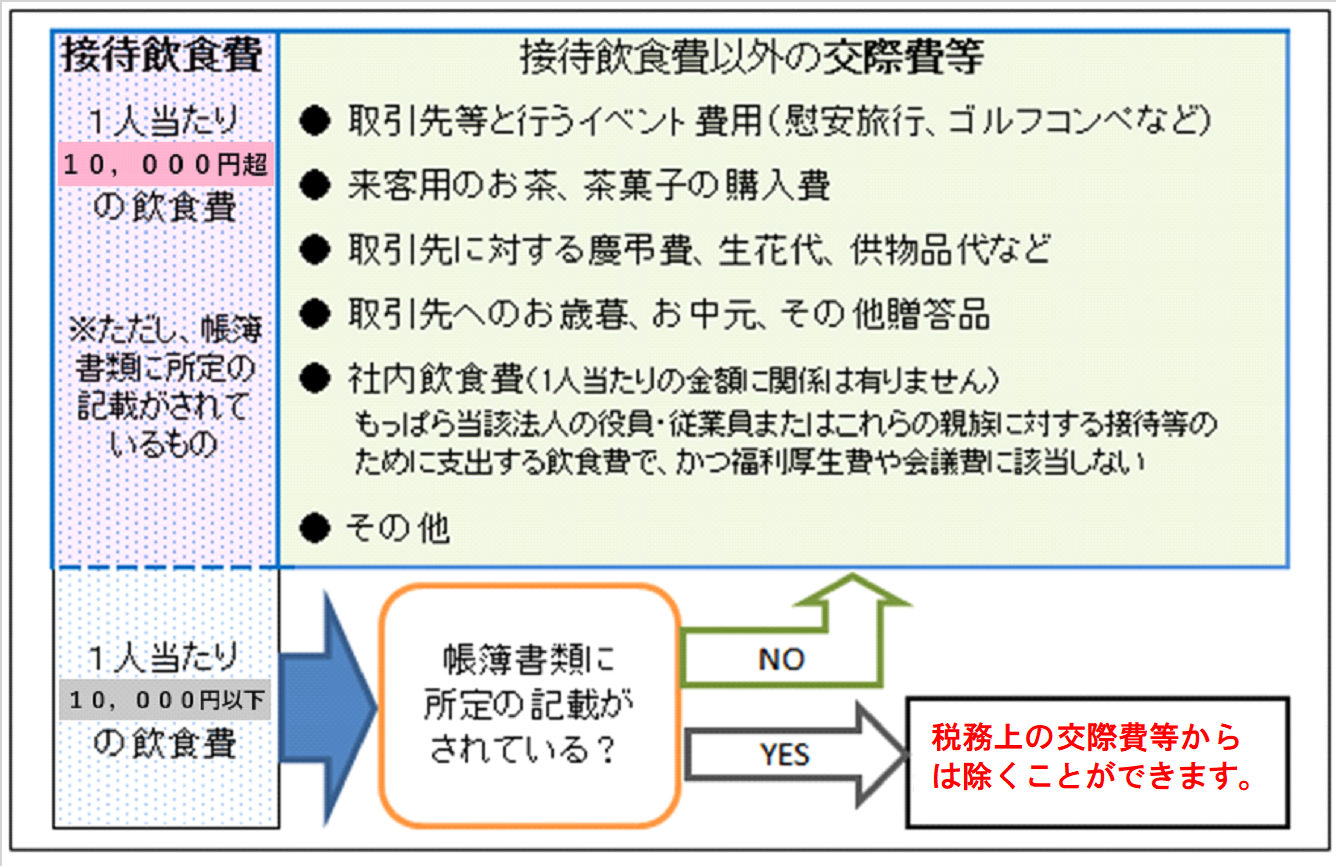

◆ 接待交際費の損金不算入制度において「接待飲食費」と「接待飲食費以外の接待交際費」、及び「接待交際費以外の費用」の区分については、下記の図の通りとなります。

※接待飲食費で、1人当たり10,000円以下の飲食費については注意が必要です。

帳簿書類に記載する所定の項目をまとめてみました。この記載があり会議の実体が伴っているなら「会議費」となります。ただし、会議の実体が伴っていない場合は、記載の有無に関係なく「接待交際費」となります。

受取った領収書・レシートの裏面などに同席された方の社名や人数などをメモをしておくと良いでしょう。

令和6年度税制改正では、接待交際費から除かれる1人当たりの飲食費が5,000円以下から10,000円以下に引き上げられました。令和6年3月31日までに支出された飲食費は1人当たり5,000円以下であれば接待交際費から除くことができます。

また、接待飲食費に対する損金算入の特例(1人当たり10,000円以下の飲食費)及び、中小法人の年間800万円以下の全額損金算入特例、中小法人以外の50%損金算入特例が3年間延長されました。この特例は、令和9年3月31日までの間に開始する各事業年度において適用されます。(令和6年8月末現在)

4.まとめ

接待交際費には、「これは接待交際費」というような明確な基準がありません。しかし、税務調査では「接待交際費の目的や相手先などの要件を満たした支出か」「帳簿書類に必要事項は記載されているか」などが、調査ポイントの一つとなります。また、法人税額を小さくしたいからと不必要な費用を支出しては本末転倒ですので気を付けましょう。やはり解りにくい接待交際費についてですが、この記事が少しでも皆様のお役に立てたなら幸いです。

※ 損金算入・不算入については判断が難しいことが多くありますので、国税庁のホームページでの確認や税理士等の専門家へ相談されることをお勧めします。

法人税については、【節税の木】「今期すぐに実行できる!法人税節税対策の具体的な手法」の記事や、国税庁HPをご覧ください。(赤文字部分をクリックするとご覧いただけます)

【節税の木】「法人税節税対策の具体的な手法」 国税庁HP内 タックスアンサー「法人税」