「事業が大きくなってきたし、税理士にみてもらおうか」

そう考える経営者が最初に悩むのが税理士の選び方です。

税理士を選択する際に大事な要素の一つとして、「費用(料金)」を気にされる経営者は多いのではないでしょうか。

しかし、料金の設定は税理士事務所によって様々で、相場がいくらなのかわかりにくい上に、費用に含まれる業務内容をしっかりと理解した上で税理士を選ばないと、「安くてよいと思ったのに全然対応してくれない事務所だった・・・」というように後悔する可能性もあります。

この記事では、税理士の費用相場や費用を抑える方法、そしていい税理士を選ぶポイントをまとめました。ぜひ参考にしてください。

[ 目次 ]

目次

1.税理士費用の相場はスポットか顧問契約かで変わる

まず、税理士に依頼するには、大きくわけて2つのパターンがあります。それは、「スポット」と「顧問契約」です。

どちらのパターンで税理士に依頼するかによって、相場やどこまでやってもらえるかが異なります。

1-1.確定申告や決算申告などの業務を単発で依頼したい方はスポット依頼

スポットとは、「確定申告や決算申告などの業務を単発で税理士に依頼すること」を指しています。つまり、税理士の力を必要とするときに、特定の業務に対して一回限りの依頼をすることです。個人事業主であれば確定申告、法人であれば決算申告が代表的なものですね。

スポット依頼は毎月の費用を抑えられることがメリットですが、その分自分の手間がかかります。基本的に記帳などは自身で行うことになるため、それらの業務にかかる時間や労力を節約することはできません。また、内容を確認した際に誤りがあまりにも多い場合は別途費用がかかる場合があります。(内容を確認せずに代理申告をする税理士はいません。)

1-2.中長期的な経営を考える方は顧問契約

顧問契約とは、「税理士と継続的な契約を結ぶこと」を指しています。つまり、スポットのように特定の業務に対して依頼するのではなく、年間を通して会社や個人事業主の税務や決算資料作成のサポートをしてもらうという契約です。

契約の内容にもよりますが顧問契約の場合、日々の出納帳などをもとに元帳や試算表等の月次の決算資料を作成してくれることが多く、毎月専門家の目線からあなたのビジネスの状況を提示してくれます。

月額数万円かかる費用は、売上がまだ小さい会社には負担となりますが、経営相談できる専門家が身近にいるということは、事業を末永く発展させたいと考える経営者にとって力強い支えになると思います。

[目次へ]

2.税理士費用の相場<個人事業主の場合>

個人事業主の方が税理士に頼んだ場合の費用を見ていきましょう。ここで紹介するのはあくまで一例であり、地域や税理士によって料金の設定は異なりますのでご注意ください。

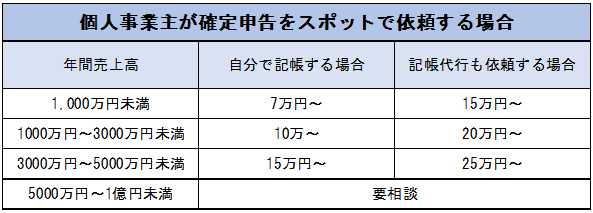

2-1.個人事業主が確定申告をスポットで依頼する場合は7万円~

※『税理士ドットコム』よりhttps://www.zeiri4.com/c_5/c_1065/

個人事業主がスポットで依頼する業務には、年末調整や法定調書・償却資産税の申告等がありますが、もっとも多いのは、個人の確定申告の依頼でしょう。

上の表は、全国的に税理士紹介サービスを提供している『税理士ドットコム』による、個人事業主が確定申告を税理士にスポットで依頼した場合の料金表です。

記帳および試算表の作成までをご自身で行っていて、内容の確認から決算書作成、確定申告までを依頼する場合は、[自分で記帳する場合]の金額となり、記帳から確定申告まで全てを依頼する場合は、[記帳代行も依頼する場合]の金額となります。

また、税理士によっては仕訳の数によって金額が変わりますので、日々の取引の数をある程度把握しておくことも重要です。

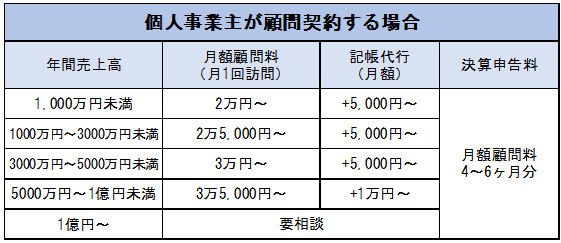

2-2.個人事業主が顧問契約をする場合は月1回の訪問で月額2~3万円程度

※『税理士ドットコム』よりhttps://www.zeiri4.com/c_1/c_1027/

個人事業主が顧問契約する際の税理士の相場は、売上が1,000万円未満であれば月1回の訪問で月額2万円~ です。売上が3,000万円を超えると、月額3万円~になります。もし、記帳代行も依頼するのであれば、これにさらに5,000円~が追加されます。

また、顧問契約している場合でも決算の際には、月額顧問契約料の4~6ヶ月分程度が費用として発生します。

それらを合計して考えると、年間で30万円以上が税理士に払う報酬としての金額となります。

[目次へ]

3.税理士費用の相場<法人の場合>

次に法人の場合の税理士費用の相場をみてみましょう。法人についても、個人事業主と同じように、スポットの場合と顧問契約の場合に分けてお伝えします。

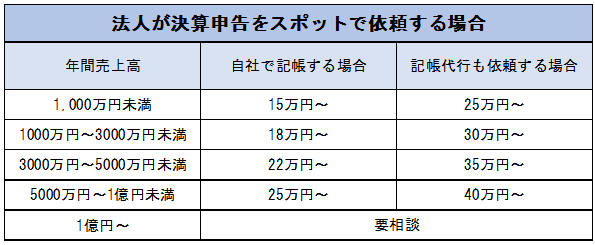

3-1.法人が決算申告をスポットで依頼する場合は15万円~

※参考『税理士ドットコム』https://www.zeiri4.com/c_1032/c_1044/

法人がスポットで依頼する場合で最も一般的なものは、自社で記帳、元帳や試算表など月次決算書類の作成までを行い、決算申告業務を依頼することです。売上高が1,000万円未満場合、15万円~が相場です。そして、売上高が5,000万円以上であれば、25万円~が相場の金額です。

個人事業主と同様、記帳も依頼する場合は、さらに追加で費用がかかります。また、源泉徴収票の作成や年末調整、法定調書などの作成を依頼すると追加費用がかかることもあります。

これらすべてを依頼するとなると、決算申告業務のみを依頼する場合の金額に加え、10万円~20万円程度の費用が発生します。

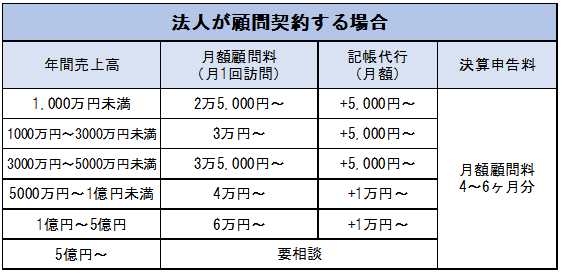

3-2.法人が顧問契約する場合は月額3万円~

※『税理士ドットコム』よりhttps://www.zeiri4.com/c_1/c_1027/

次に、法人が顧問契約する場合です。法人が顧問契約する場合は、売上が1,000万円以上であれば月額3万円程度が相場です。一般的にこの金額には、次のような業務が含まれています。

- 月1回の訪問

- 月次決算・試算表の作成

- 税務相談

- 会計業務のチェック

- 資金繰りのサポート

- 経営コンサルティング

ただし、税理士によって「どこまで顧問料に含まれるか」は異なりますので、契約の際にはしっかりと確認する必要があります。さらに、訪問回数や記帳代行を含むかどうかによって、5,000円~1万円程度の増減が発生します。

そして、顧問契約している場合であれば、決算申告業務の依頼は10万円~20万円程度、あるいは月額顧問料の4~6ヶ月分が目安となります。

売上が1,000万円以上であれば、年間50万円程度が相場と言えます。

[目次へ]

4.税理士費用を抑える方法

ここからは、税理士の費用を抑えるための6つの方法をお伝えします。

4-1記帳は自分で行う

1つ目の方法は、自分で記帳を行うことです。単純に税理士の作業が減るため、費用が安く済みます。一般的な相場で言えば、自分で記帳を行う場合、5,000円~1万円ほど安く抑えることができます。

また、記帳を自分で行うことで、税理士にすべてを任せるよりも、自分のビジネスの数字をより早く把握することができます限られた時間をどのように使うかは検討する必要があります。

ただ、記帳を自分で行うかどうかを決める場合、抑えられる費用と自分で記帳する手間を考える必要があります。たとえば、1日あたり10分を記帳に費やすとすると、1ヶ月で5時間かかることになります。つまり、「5,000円抑えて5時間の作業」ということになり、記帳をしているあなたの時給が1,000円になる計算です。もし、これ以上の時給で働きたいのであれば、記帳も依頼すべきでしょう。

4-2交渉して価格を下げる

2つ目の方法は、税理士に交渉してみることです。この方法は、税理士によって対応してもらえる場合と、対応してもらえない場合があるでしょう。しかし、どうしても費用を抑えたいのであれば、やってみる価値はあるかもしれません。

「料金を低くしてもらう代わりに、何を自分でやればよいか?」ということを尋ねることで、あなたの負担は増えますが、料金を安くしてもらえる可能性はあります。

4-3若手の税理士に依頼し費用を抑える

3つ目の方法は、若手の税理士を探すことです。若手の税理士には、「安くても仕事が欲しい」と思っている税理士はたくさんいます。

特に最近では、税理士法人に所属しながらも、「給料は自分で獲得したクライアントの数に応じて決まる」という場合も、珍しくありません。そのため、同じ作業内容でも比較的安く対応してくれる税理士がいるかもしれません。

ただ、若手の税理士の場合、ベテランの税理士よりは経験は少ないため、複雑な税務申告を依頼するような場合や、節税対策やコンサルティングが必要な場合は、検討が必要かもしれません。

あなたが依頼したい内容に合わせて、リスクとコストを比べてみてください。

4-4顧問契約をして費用対効果を高める

4つ目の方法は、顧問契約をするということです。これを読んで、「顧問契約をしたら高くなるのでは?」と思ったかもしれません。

たしかに、表面的な費用だけを考えれば、顧問契約を結ぶ場合、スポットでの依頼よりも金額は高くなります。しかし、あなたの手間と時給を考えた場合、顧問契約をする方が安くなることもあります。

具体例を考えてみます。あなたの目標年収が2,000万円だったとしましょう。その場合、1日の労働時間が8時間、月20日働いて時給は17,000円ほどです。

そして、先ほどの例と同じく1日10分を記帳作業にあてたとしましょう。その場合、年間で60時間になります。つまり、1年間であなたが記帳作業に使う時間は、102万円ほどの価値があります。そこにスポットで決算申告を依頼すれば25万円以上がかかります。合計すると、127万円が経理作業にかかる費用です。

一方で、先ほどお伝えした相場によれば、売上が1億円未満の場合、税理士と顧問契約した場合の年間報酬は64万円~72万円です。つまり、64万円~72万円を税理士に支払うことで127万円分の価値を生むことができるのです。結果、55万円~63万円やすくなったことになります。

あなたが行っていた記帳や決算書類の作成など税理士に依頼し、その業務に使っていた時間をあなたの本来の仕事に使うことで、売上に結びつけることができるのです。さらに、専門外の仕事から解放されるため、精神的な負担も軽くなるでしょう。さらに、顧問契約を結ぶことで、「専門家が見ている」という安心感を得ることができます。

4-5会計ソフトを使う

5つ目の方法は、会計ソフトを利用することです。現在では、会社の規模に合わせた様々な会計ソフトがあり、使用している会社や事業主も増えています。

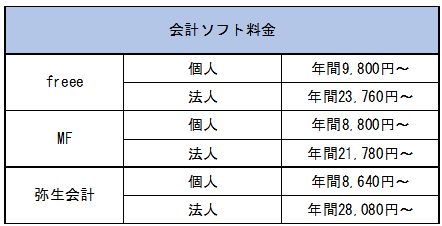

※『freee』 『MF』 『弥生会計』より ※2018年7月時点

たとえば代表的な会計ソフトである「freee」、「MF」、「弥生会計」の会計ソフト料金は、個人事業主であれば年間1万円未満に、法人であれば年間3万円未満に抑えることも可能です。

会計ソフトを使って正しく日々の記帳を済ませておけば、申告作業を税理士に依頼したとしても、費用を抑えることができます。

もし、税理士のチェックすら必要なく、自身で申告するのであれば、会計ソフトの利用料のみで申告ができることになります。ただ実態としては、会計ソフトを導入して1年目は多くの方が、記帳誤り等の修正作業に時間や費用をとられているのが現状です。

「会計ソフトを導入したが上手に使えず、最終的に税理士に依頼する」となった場合、決算や確定申告の直前での税理士への依頼は、費用が高額になってしまいます。

4-6税務署に聞き自社でやることを増やす

6つ目の方法は、税務署に教えてもらうということです。税務署に行けば、申告書の書き方や必要な書類などを無料で教えてくれます。ただし、税務署の職員の方が教えてくれるのは、一般的な内容だけです。

つまり、あなたのビジネスに合ったものを教えてくれるわけではありません。また、疑問に思うたびに税務署に聞くというわけにもいきません。やはり、自社にあった節税対策やアドバイスが欲しい場合は、税理士に依頼するのが良いでしょう。

[目次へ]

5.税理士への依頼で得られるメリット

先ほどは、税理士費用を抑えるための6つの方法についてお伝えしました。しかし、税理士にしっかりと依頼することは、もちろんメリットもたくさんあります。

ここからは、税理士に依頼することで、あなたが得ることができるメリットについてお伝えします。

メリット1.正確な税務申告ができる

これは、専門家に依頼するので当然のことですが、一番重要なことです。

初期費用を抑えたいがばかりに自己流で申告を行い、数年後に調査になり追徴課税を支払うことになる、ということを想像してみてください。

決算や確定申告、税務に関して知識のある方であれば大きな問題はないでしょう。

しかし、税に関する法律や解釈は変わっていきます。そのため、それらの最新情報を把握している必要があるのです。

また、従業員を雇用した場合や消費税課税事業者になった場合、申告作業はとても複雑なものになり、決算期のギリギリにまとめてやろうとすると、間違えも起こりやすくなります。間違いをみつけて修正等をおこなうには、かなりの労力を要します。

それらを考えれば、確実に正確な税務申告ができることの安心感は、とても大きなメリットと言えるでしょう。そのため申告作業に不安がある方や、税務や申告について余計な心配をしたくないという方は、税理士に任せるのが良いでしょう。

メリット2.さまざまな手続きや事務処理手間を減らせる

特に間接業務の苦手な方にとっては、税理士に依頼することの大きなメリットとなるでしょう。具体的な例を2つ紹介します。

<例1>従業員を雇用している

従業員を雇うことによって派生する、月々の給与計算、年末調整、源泉所得税の納付、社会保険加入の相談、労働保険加入の相談等を依頼できます。

従業員がいる場合、労働環境の整備が騒がれている今、トラブルが起こってからでは会社にとって致命傷になりかねません。早々に相談しましょう。特に、社会保険労務士と連携している税理士に依頼すると経営面と実務面が両方カバーできるので、お勧めします。

<例2>消費税課税事業者である

消費税課税事業者となっている場合、税理士に依頼するメリットは、とても大きくなります。

課税売上高が1,000万円を超えると、消費税課税事業者になります。そのため、売上が1,000万円を超えているのであれば、税理士と顧問契約を結ぶべきでしょう。なぜなら、それらの手続きや税務処理は、非常に煩雑なものだからです。

もしも、経営者自身あるいは自社で行うならば、決算期前は決算業務のみに時間を取られ、それ以外の仕事に支障をきたす可能性があります。従業員を雇用している場合や、消費税課税事業者である場合は、税理士に依頼すべきです。

メリット3.専門家から税務アドバイスを受けられる

あなたがインターネットや書籍を使って色々なことを調べなくても、税理士からいろいろな提案を受けられることは、とても安心感があり頼もしいでしょう。

自分で調べる時間を節約して、税務や申告に関する正確なアドバイスをしてほしいと思っている人は、税理士に依頼するべきです。

ただし、税理士によっては、税務のアドバイスをせず作業のみを行う人もいます。そのため税務のアドバイスが欲しい場合は、その旨を税理士に伝えましょう。また、そのアドバイスのできる税理士とそうではない税理士がいますので、いくつか質問を投げかけて確認しましょう。

メリット4.節税効果が期待できる

これは、3つ目の税務のアドバイスに近い考え方です。

税理士は、あなたのビジネスの規模はもちろん、どのようにお金が使われているかも把握しています。そして何よりも税理士は税務の専門家です。経営者自身や会社の経理担当者であれば気がつかないような、税務上の無駄に気づくことができるのです。

ただし、節税についても税理士によってどのような対応をしてくれるのか異なります。また、あまり面倒なことは避けたいとする方、顧問先から「節税してくれ」と言われることを嫌う税理士もいます。

そのため、3つ目の税務アドバイスと同様、どのような対応をしてくれる税理士なのかを見極める必要があります。

メリット5.経営に専念することができる

多くの人にとって、記帳や決算書類を作る作業、さらに源泉徴収や消費税などに関する計算は、面倒な仕事でしょう。これは、従業員を雇って経理担当者がいたとしても同じです。

つまり、それらの面倒な作業を税理士に任せることで、あなたは面倒な経理作業から解放され、本来やるべき経営や、お金や価値を生み出す仕事に集中できるようになります。経営に専念したいのであれば、税理士と顧問契約を結ぶことをおすすめします。

メリット6.会社の社会的信用が上がる

これは、特に法人の場合に当てはまりますが、個人事業主であっても重要なポイントです。

つまり、あなたのビジネスに税理士がついているとなると、第三者から「しっかりした人、会社だ」と思ってもらえるということです。特に、ある程度の売上があるのにもかかわらず顧問税理士がいないとなると、逆に不信感を与えてしまいます。

そのため次のような場合は、税理士と顧問契約を結んでおいたほうが良いでしょう。

- 売上が1,000万円を超える

- 従業員を雇いたい、あるいは雇っている

- 取引先は法人が多い

- ビジネスのステージを上げたい

メリット7.税務調査への対応を任せられる

税務調査は、すべての事業主や法人が必ずしも経験することではないかもしれません。

「きちんと税務申告しているから問題ない」と思う方もいるでしょう。しかし、法律の改正や解釈の変更、あるいは単純な人的なミスで、決算や税務申告に問題が起こるかもしれません。

最終的に問題がないとしても、それらに費やす時間、人員や労力は、税務や数字に強い人でなければ、避けたいと思うはずです。そのような面倒で大変な税務調査を、税理士に任せられるとしたら、どれだけ楽でしょう。

もちろん税務調査の立ち合いは、スポットで依頼することもできます。ただし、スポットの依頼だと、あなたのビジネスの数字をすべて把握しているわけではないので、力になれることには限界があります。そのため、ある程度の売上や規模のビジネスをするのであれば、いつ税務調査があっても困らないように税理士と顧問契約をしておくとよいでしょう。一般の方が税務調査に対応するのは、とても難しいのです。

また、税理士に依頼して「税務代理権限書」を付けている場合、税務署からの連絡が税理士に行くため、慌てずに対応出来ます。さらに添付書面を付けている場合、調査の前の意見聴取で終わる場合もあります。

[目次へ]

6.良い税理士の選び方

ここまでは、税理士に依頼することのメリットについてお伝えしました。それでは、どうやって税理士を選べばよいのでしょう。ここからは税理士を選ぶための7つの基準をお伝えします。

もちろん、税理士を選ぶためのいろいろな基準をお伝えしますが、どこまでの仕事を税理士に依頼したいかは人それぞれです。大切なのは「あなた自身の基準を決める」ということです。その基準をもとに税理士を探してみてください。

基準1.サービス業としての感覚を持っているか?

税理士は、先生業であると同時にサービス業です。そのため、お客様(あなた)にどのような対応をするかというのも大事なポイントです。

どんなに知識や経験が豊富であったとしても、偉そうな税理士とは付き合いたくないという人も多いのではないでしょうか。

基準2.節税に対して協力的か?

税理士に依頼するメリットでもお伝えしましたが、節税に対する税理士のスタンスは肯定派と否定派に分かれます。

過度な節税は税務署から指摘される可能性があるので、むしろ節税対策を好まない税理士の方が多いと言えるかもしれません。また、自分が詳しくない分野に関しては、正直わからないという税理士もいるでしょう。そのため、安全策として節税対策をやりたがらない税理士が多くいるのです。

一方で、積極的に節税の提案をしてくれる税理士や、頼めばやってくれる税理士もいます。そのため、あなたが望む節税対策と税理士の考え方が一致するかを見極める必要があります。

ただし、何でも引き受けて節税をしたが、結果税務署から指摘され追徴課税を支払うこととなった場合、追徴課税の費用の負担や、その後に修正申告等を作成する税理士費用の負担をするのも会社です。何でもかんでも社長のイエスマンである税理士が御社の成長発展を真に考えているとは思えません。ご注意ください。

基準3.先々を考え決算対策をしてくれるか?

具体的な例として「税金などの大きな支払いについて金額や期日を事前に教えてくれるか」ということです。

特に売上が大きくなればなるほど、決算時に消費税や法人税、所得税などの支払いが大きくなります。それを、決算直前や納付期限直前になって教えられても、困ってしまいます。資金に余裕が有ればよいのですが、支払いと回収のタイミングの問題で余剰資金がないことも考えられます。その場合は、税金を納めるために資金繰りをすることを強いられるのです。

決算や納税のタイミングを予め考え、そこに余裕を持って対応できるようにアドバイスをしてくれる税理士を探しましょう。

基準4.資金調達のサポートしてくれるか?

税理士の仕事は、決算書類を作成や、納税に関してのアドバイスをするだけではありません。なかには資金調達のサポートをしてくれる税理士もいます。

さらには、上場のサポートまでしてくれる税理士もいるのです。もちろんこれは、すべての税理士ができることではありません。

具体的に税理士を探し始める前に、あなたが資金調達のサポートを必要としているのかも考えておくと良いでしょう。

基準5.税理士の視点から経営のアドバイスをしてくれるか?

単に作業をこなすタイプの税理士と、積極的にアドバイスをくれる税理士がいます。ただし、どちらがいい税理士かというのは、あなたが求めるものによって変わります。

最近では、サービスとしてアドバイスをくれる税理士も増えています。しかし、もしあなたがそのようなことを望んでいないのであれば、単なる迷惑な税理士になってしまいます。

あなたが「税理士に望むこと、その場合の料金について」を、事前に確認しておくことが大事なポイントです。

基準6.対応の早さやコミュニケーションに問題はないか?

これは何を重視するかによりますが人によっては、もっとも重要なポイントと言えます。

思ったよりも対応に時間がかかってしまったり、思うようにコミュニケーションが取れなければ、イライラしたり、ビジネスが思うように進まなくなってしまうからです。

そのため、問い合わせや見積もり、実際にお会いしての面談などの中で、あなたが想定している対応スピードやコミュニケーション能力を持っているのかということは、事前に確認しておくべきです。

基準7.料金体系が明確か?

事前に料金体系を確認していない場合、あとあと問題が起こり、顧問税理士を変えざるを得ない状況になってしまう可能性があります。

特に注意すべきなのが、記帳代行が含まれているかどうかです。

お薦めなのは、記帳代行を含む場合と含まない場合の両方の見積もりを取ることです。

記帳代行に関しては、仕訳の件数などが基準になることが多いので、何件までが料金に含まれ、その後は「何件につきいくらかかるのか?」を、事前に確認しておく必要があります。

それ以外にも、従業員の源泉徴収票の作成や税務調査への立ち合い、決算申告など追加で費用が発生する場面が多くあります。そのため、どこまでが料金に含まれ、何が含まれていないのかの確認及び、追加費用の目安額なども確認しておきましょう。

[目次へ]

まとめ

いかがでしたか?いろいろな面から税理士の費用の相場や、どうやって税理士を選ぶかについてお伝えしました。重要なのは、「あなたが税理士に何を求めるか」です。

まずはあなたが望む税理士とのかかわり方を明確にし、その上で今回の記事でご紹介したことを参考に、信頼できる税理士を選んで頂ければと思います。